Инфляция и акции сырьевого рынка

For English click here

Если начать с очень упрощённой теории, то акции — это доля в компании и участие в её прибыли. При росте инфляции компании могут повышать цены, что должно приводить к росту выручки и прибыли на акцию. Это, при прочих равных, делает акции компаний более ценными. Таким образом, акции могут расти в цене, защищая нас от инфляции. Правда это бывает не во всех случаях, т.к. компании могут и не иметь возможности повысить цены, а выручка может не расти, а падать из-за слабого спроса.

Важный момент для тех, кто на 100% портфеля сидит в государственных и корпоративных облигациях и думает, что это тихая гавань. Отнюдь. Акции обычно (в большинстве случаев) положительно реагируют на рост инфляции, а облигации (bonds) — негативно. Почему? Если инфляция в долларах растёт, то мы начинаем ждать, что ФРС США начнёт повышать ставки (чтобы усмирить рост инфляции), а повышение ставок — это почти гарантированное падение облигаций. Что не удивительно. Зачем держать облигацию, которая выплачивает 2-х -3-х процентный купон если ожидание инфляции в районе 3% и более?

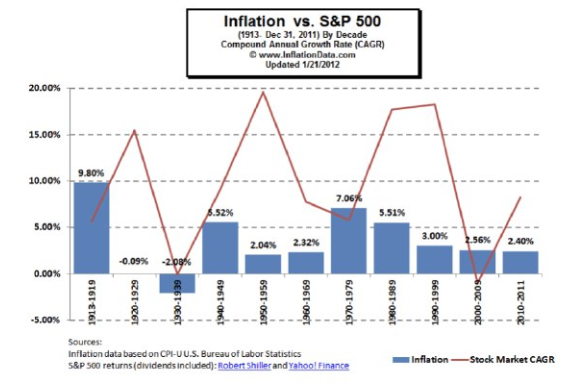

Обратимся к статистике:

Традиционно динамика американских акций значительно обгоняет инфляцию на длинных горизонтах. Это ни для кого не секрет.

Если посмотреть на статистику американского рынка акций с 1913 по 2017 годы (график Inflation vs. S&P 500), можно увидеть, что практически во все десятилетия этого промежутка динамика акций значительно опережала темпы инфляции.

Но были периоды, когда акции не сумели обогнать темпы инфляции. Последний раз такое было в 2000-2009 гг. В начале периода акции были очень дороги (пузырь доткомов), а конец периода закончился мировым финансовым кризисом. Но не нужно думать, что только инфляция и прибыль компаний влияет на динамику акций. Факторов, конечно, масса.

Но вернемся к инфляции:

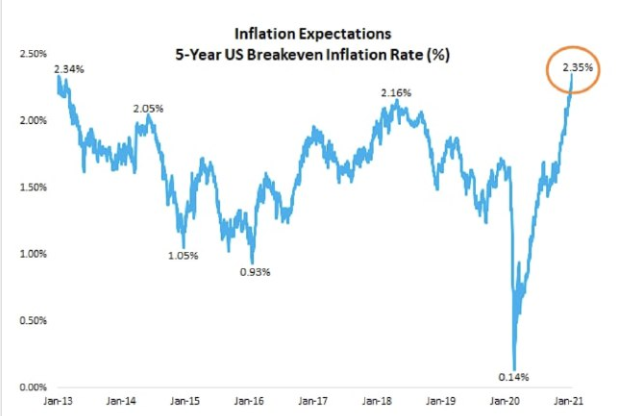

Из-за действия 5-ти основных Центробанков, заливших рынок ликвидностью в 2020 году, – вполне резонно, что среди инвесторов царит инфляционное ожидание и график ниже это наглядно демонстрирует.

Исходя из рассмотренных данных, можно сделать вывод: акции, как правило, защищают нас от инфляции, то есть дают положительную реальную доходность. Но это не значит, что именно акции имеют самую большую корреляцию с инфляцией. Некоторые другие классы активов обладают гораздо более высокой корреляцией с инфляцией (сырьевой и товарный рынок).

Товарные рынки в 2020 году были как никогда дёшевы по отношению к американскому рынку акций. Несмотря на то, что динамика товарного рынка (GSCI commodity index) уже опередила S&P 500 в текущем году (14,6% против 4,8%), commodity всё равно остаются очень дешёвыми в сравнении с акциями.

Почему мы верим в товарные рынки?

- Ослабление доллара. Рынок ждёт слабый доллар (ожидание низких ставок ФРС), фискальная «базука», которой пользуется правительство США. Слабый доллар — это благоприятный фактор для сырьевых товаров. Это приводит к росту спроса, что может благоприятно сказаться на дальнейшем росте цен.

- Повторимся, инфляционные ожидания растут из-за значительного объёма фискальных стимулов, сверхмягкой монетарной политики и ожидаемого восстановления экономической активности с распространением вакцин. Сырьевые товары — это хедж против потенциального роста инфляции в будущем. Они обладают наиболее высокой корреляцией с инфляцией по сравнению с другими классами активов.

- Недостаток инвестиций в «старых» сырьевых секторах экономики ограничивает рост предложения товаров. Прежде всего, недостаток инвестиций во многих сырьевых секторах экономики, связан с «непопулярностью» этих секторов на рынках капитала за последние 5-7 лет.

Резюмируя вышеизложенное, факторы для бычьего рынка в commodities сложились. Если мы увидим реальные признаки разгона инфляции в долларах (а не только рост ожиданий) — это значительно приблизит реализацию бычьего сценария.

Именно поэтому Шорлайн порекомендовал своим клиентам в 4-ом квартале 2020 года уменьшить долю облигаций в портфеле и увеличить позиции акций. В частности, данная ребалансировка портфелей имела место за счет расширения доли акций сырьевого сектора и покупки ETF на акции сырьевых компаний (iShares North American Natural Resources ETF и SPDR S&P Global Natural Resources ETF).

Shoreline offers a wide spectrum of financial planning services:

- International bank accounts

- Medical insurance

- International life insurance

- Regular saving plans

- Lump-sum investments

- Asset management

Request a personal consultation with one of our specialists.